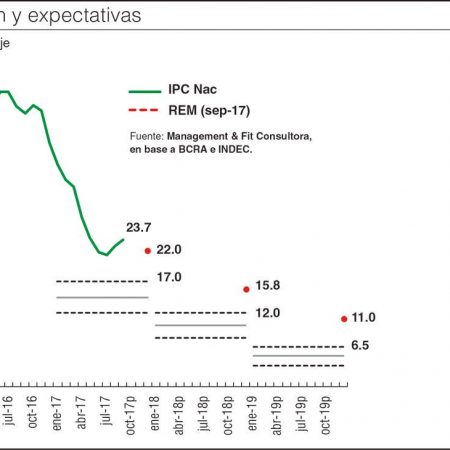

El Indec anunció en la semana que los precios minoristas se incrementaron un 1,9% en septiembre (lo cual anualizado representa un 23,7%) cifra que se ubica por encima del 1,4% registrado en agosto (22,8% anual).

Los datos oficiales están en línea con lo anticipado por indicadores alternativos. Por caso, el IPC de FIEL (limitado a la Ciudad Autónoma de Buenos Aires arrojó una suba mensual de 2,1% (26% anual), el promedio de estimaciones privadas publicado por el Congreso dio un aumento de 1,6% (25% anual) y PriceStats (que sólo releva precios de bienes on line) registró un incremento del 1,7% (23% anual).

Según un trabajo de la consultora Management & Fit queda en claro que transcurren los meses y a la inflación le cuesta perforar la barrera del 1,5% mensual (no casualmente, el promedio entre los años 2004 y 2015) por diversos factores, tanto temporarios como estructurales.

Descartado el cumplimiento de la meta de inflación para este año (los precios ya subieron 17,6% desde diciembre), el Banco Central se ha enfocado en alinear precios y expectativas en torno al objetivo de 2018, en medio de crecientes críticas al manejo de la política monetaria en base a metas que se incumplen por segundo año consecutivo y tasas de interés muy altas que atentan, a la vez, con una recuperación más consistente de la economía.

Todo un desafío para la tasa de interés, sobre todo por la continuidad de la inercia inflacionaria, los aumentos esperados en los precios regulados (tarifas) y un gradualismo fiscal que condiciona la política monetaria.

En este escenario, la inflación oficial acumula 17,6% supera el techo (17%) de inflación de la meta 2017. Es decir, la inflación que se acumule en los últimos tres meses del año pasará a “engrosar” la “cuenta” del incumplimiento de la meta.

De acuerdo con estimaciones de consultoras como Economía & Regiones la inflación ascendería aproximadamente a 23% interanual en diciembre 2017, lo cual implicaría un incumplimiento de aproximadamente 6 puntos porcentuales.

CREDIBILIDAD

Según Economía & Regiones, el Banco Central está perdiendo credibilidad en su lucha en favor de la desinflación. El círculo vicioso entre reputación, credibilidad e incumplimiento de la meta de inflación crece día a día, y la autoridad monetaria lo tiene delante en forma permanente.

Hace algunos meses atrás el Banco Central cambió su discurso, minimizando los costos del inminente incumplimiento de la meta de inflación anual 2017, explicando que su objetivo era encausar la inflación hacia el 1,0% a 0,9% mensual en noviembre diciembre; y así comenzar el próximo año “en línea” con lo que se “necesita” para cumplir la meta 2018 (12%/8%). Este resultado tampoco se alcanzará, y seguramente el Banco Central “pateará” para más adelante los objetivos no alcanzados en el pasado.

Por ejemplo, la autoridad monetaria terminará conformándose con que la inflación interanual del 17% sea cumplida en, digamos, por ejemplo, abril o mayo 2018.

Claramente, toda esta dinámica de incumplimiento mina la reputación, saca credibilidad y sólo termina generando más inflación.

¿Habría sido mejor una meta más alta para facilitar su cumplimiento?

También es un error pensar que la equivocación fue establecer una meta de inflación “tan” baja (17%/12%); y que en realidad se debería haber fijado un objetivo de inflación más alto (23%) para que la meta se termine cumpliendo.

La teoría explica que una meta más alta muy probablemente no termine sirviendo para facilitar el cumplimiento del objetivo, y por ende apuntalar la credibilidad y reputación del Banco Central.

Por el contrario, una meta de inflación más laxa termina imponiendo probablemente un piso de expectativas de inflación más alto; y por ende una inflación observada más elevada.

Puesto en números y sólo a modo de ejemplo, si con una meta de inflación del 17%/12% se termina obteniendo una inflación del 23%, con una meta de inflación del 23% muy probablemente se terminará teniendo una inflación del, por ejemplo, 26%.

En este marco, el Banco Central hace bien en dejar la meta de inflación sin cambios y dentro del rango 12%/+8% para 2018, ya que subirla solamente terminaría ayudando a que la inflación terminará siendo aún mayor el próximo año. En este sentido, el incumplimiento de la meta no se arregla subiendo la meta, que terminaría también subiendo la inflación, sino haciendo lo que hay que hacer para poder cumplir la meta, destaca el informe.

ALIMENTOS

Es cierto que los alimentos explicaron gran parte de la inflación. Concretamente, los rubros que registraron mayores subas fueron Prendas de Vestir y Calzado (3,8% mensual), Educación (3,7% mensual) y Recreación y Cultura (2,7% mensual).

De esta forma, por su peso dentro de la canasta relevada para la construcción del índice, fueron los aumentos en las prendas de vestir y calzado y los alimentos y bebidas no alcohólicas los de mayor impacto. Buena parte de estas subas se explican por la incidencia de las inundaciones en los precios de los productos frescos, que atentaron con una baja mayor en los precios.

Desde otra perspectiva, la inflación estuvo empujada más que nada por el encarecimiento de los bienes y servicios estacionales (4% mensual) y en menor medida por los regulados (1,7%) y los “libres” (1,6%). Las expectativas tampoco ceden. El escenario de inflación proyectado por los analistas para este año y el próximo se mantiene por encima de las metas del Banco Central.